Икономическите перспективи зависят от COVID-19

- Финансов компас

- Източник: MarketScreener

- Автор:

Снимка: Photo by Kleomenis Spyroglou on Unsplash

Снимка: Photo by Kleomenis Spyroglou on Unsplash

Индекси

През изминалата седмица основните индекси се развиха в разпръснат ред. В Азия Nikkei регистрира седмично представяне от 0,45% и Hang Seng се повиши с 2,1%, докато Shanghai Composite падна с 1,7%.

В Европа CAC 40 загуби 0,6% през седмицата, Dax - 2,1%, а Footsie спадна с 1,1%. За периферните страни от еврозоната Испания се повиши с 0,3%, докато Португалия отстъпи с 2,3%, а Италия 0,7%.

В САЩ Dow Jones регистрира седмична загуба от 0,9%, както и S&P 500, докато Nasdaq 100 спадна с 2,2%.

Стоки

Седмицата завърши по-добре, отколкото започна за петролните пазари. Поради бавното световно търсене цените се възстановиха благодарение на намесата на Владимир Путин, готов да отложи увеличаването на производството в страната си, ако е необходимо. Изглежда, че се оформя консенсус със Саудитска Арабия, където вече са събрани гласове по този въпрос. Brent все още сe търгува близо до 43 долара срещу 40,7 долара за барел WTI.

Златото и среброто поставиха развитието си на пауза тази седмица. Това плоско развитие е в контраст с прогнозите на Goldman Sachs, което е особено оптимистично за тези благородни метали през следващата година. Американската банка се насочва към средни цени от 2300 USD за злато и 30 USD за сребро. Междувременно унция злато при 1910 щ.д. и унция сребро при 24,7 щ.д. ще бъдат достатъчни.

Медта е на стойност 7000 щатски долара за метричен тон и следователно напредва с почти 50% от нивото си през март. Недостигът на предлагане в Чили и голямото търсене от Китай са факторите, които движат цените по-високи.

Пазари на акции

Snap е особено известен сред младите хора със своята водеща социална мрежа Snapchat, която им позволява да споделят снимки и видеоклипове със своите приятели и семейство. Компанията предлага също миниигри, креативни инструменти за персонализиране на съдържанието, възможност за комуникация чрез чат, извършване на гласови и видеоразговори и проследяване на новини.

Наскоро акциите на Snap поскъпнаха с 39% в рамките на две търговски сесии след публикуването на резултатите от третото тримесечие, което изненада анализаторите. Всъщност приходите на Snap са се увеличили с 52% до 679 млн. долара, в сравнение с консенсусното очакване от 557 млн. долара, което води до малка коригирана печалба на акция от 0,01 долара. На годишна база Snap остава в дефицитно положение.

Един от основните проблеми на Snap е осигуряването на приходи от своите потребители. Към днешна дата компанията се плаща чрез реклама в канала й Discover, както и чрез покупки в приложения. Бъдещият паричен поток на Snap и следователно жизнеспособността му силно зависи от броя на потребителите и времето им, прекарано в приложението.

През последното тримесечие компанията регистрира 18% ръст в броя на ежедневно активните потребители до 249 милиона спрямо очакваните 243 милиона. Това е обещаващ знак, дори ако все още има дълъг път. Средният приход на потребител се е увеличил от $ 0,59 през 2015 г. до $ 8,29 през 2019 г., годишен ръст от 251%. Очаква се тази тенденция да продължи, тъй като Snap разширява съдържанието си и разнообразява своя набор от функции.

На ниво фондов пазар инвеститорите приветстват глобалната стратегия на Snap. Цената на акциите се повиши с повече от 123% през годината.

Пазар на облигации

Настроенията на пазарите на държавни облигации леко се обърнаха срещу риска, въпреки че цифрите за доверието на потребителите бяха очевидно отрицателни, оставайки под нивата си от предходния месец. Германската облигация се търгува с отрицателна възвръщаемост от -0,58%, нараствайки леко, както и френската OAT, която е до -0,3%.

Това позволи доходността на италианския 10-годишен строителен пакет да достигне нов минимум от 0,63%. Историческите нива бяха достигнати и за лихвите, свързани с португалския и испанския дълг, близки до символичната нула.

Новините за експоненциално нарастване на броя на новите инфекции и последващите блокировки могат спонтанно да съживят бичия пазар с фиксиран доход.

Швейцария вижда основния си десетгодишен заем все още търсен от инвеститорите, стабилизирайки доходността си на -0,55%.

Що се отнася до Съединените щати, именно повишаването характеризира хода на лихвените проценти по TBond, с еталон от 0,85%, максимум от няколко месеца, докато операторите следят сагата на преговорите за Американски план за възстановяване.

Forex пазар

На фона на Брекзит търговските преговори между Обединеното кралство и Европейския съюз са на път да се възобновят. В тази динамична атмосфера лирата стерлинги има лукса на отскок спрямо своите колеги. Тя се търгува на 1,31 USD (+100 базисни точки), а двойката GBP/CHF на 1,19. Следователно спекулациите остават интензивни за всички двойки с британската валута.

Еврото остава в хоризонталния си консолидационен коридор, въпреки риска от рецесия в Европа през последното тримесечие. Единната валута се търгува в рамките на техническия си коридор на стойност 1,185 щатски долара, докато зелените пари изпитват попътен вятър с несигурност относно плана за стимулиране на САЩ.

Сред нововъзникващите валути турската лира може да увеличи загубите си след изненадващото решение на централната банка да остави референтния си лихвен процент непроменен, въпреки високата инфлация. Обменният курс USD/TRY се търгува на най-високото ниво досега от TRY 7,97.

Икономически данни

В допълнение към „силния" растеж, но малко под очакванията (БВП от 4,9% срещу 5,5% очаквани), китайските макроикономически данни се успокоиха миналата седмица. Индустриалното производство нарасна с 6,9%, продажбите на дребно с 3,3%, а равнището на безработица спадна до 5,4% (5,6% преди).

Малко статистически данни бяха на дневен ред в еврозоната. Производствената активност се ускорява (индексът на PMI при 58 срещу 56,4 през миналия месец), докато услугите се свиват допълнително, като индексът на PMI при 46,5 срещу 47,5 преди.

В САЩ данните относно жилищата бяха смесени. Разрешенията за строеж и съществуващите продажби на жилища надминаха очакванията, съответно на 1,55 млн. и 6,54 млн. Седмичните регистрации на безработица бяха приятна изненада (787 000), докато индексите Flash PMI бяха в разрез с европейската тенденция. Производственият индекс на Flash PMI стагнира на 53,3, а индексът на услугите PMI на Flash се откроява и се покачва до 56 (54,6 миналия месец).

Икономическите перспективи зависят от COVID-19

Втората вълна, която се открояваше в далечината, вече е факт. За да избегне санитарно претоварване, Европа се връща към някакъв вид комендантски часове или блокировки в зависимост от региона.

Към този момент перспективите за последното тримесечие на 2020 г. вероятно ще бъдат белязани от „административна“ рецесия (последните ММСП все още са разочароващи), отстъпвайки място на потенциален отскок през 2021 г.

Във всеки случай устойчивостта на фондовите пазари показва, че инвеститорите предпочитат този сценарий. Вече публикуваните добри резултати добавят към този оптимизъм, като последният е по-малко лош от очакваното. Резултатите на техническите гиганти сами по себе си са в състояние да определят тенденцията.

Още по темата във

facebookСподели тази статия в:

Тръмп наложи първите си санкции срещу руски компании

Белият дом се унесе в мечти за Гренландия

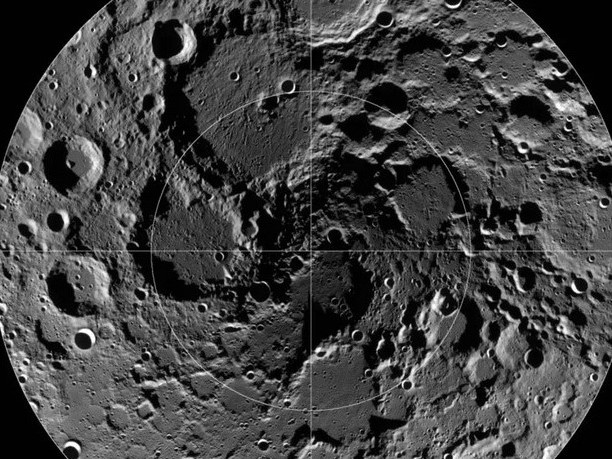

Учени: възрастта на най-големия лунен кратер е 4,5 милиарда години

Агенцията на Мъск DOGE ще бъде ликвидирана през май

Русия поддържа в чужбина „сенчеста борса“ със специални валутни курсове

В маратонска реч сенатор демократ разгроми политиката на Тръмп

Китай пуска дроновете в бизнеса с таксита