Магьосникът на фондовия пазар Уилям О‘Нийл споделя модела си от 7 части

- Финансов компас

- Източник: businessinsider.com

- Автор:

Снимка: youtube.com

Снимка: youtube.com

„Минах през същия път, по който минават повечето хора. Абонирах се за няколко инвестиционни бюлетина и повечето не свършиха работа.“

Това е, което Уилям О‘Нийл, легендарният търговец и автор на „How to Make Money In Stocks“, казва на Джак Д. Шуагър през 1989 г. в интервю за серията му „Market Wizards“.

Заради чувството си на неудовлетвореност О'Нийл взима въпроса в свои ръце. Той знае, че някъде там има по-добър начин за търгуване, единственото, което трябва да направи, е да го открие. В края на краищата той вижда как редица мениджъри на фондове смазват конкуренцията.

„През 1959 г. направих проучване на хората, които се справяха много добре на пазара - каза той. - По същото време фондът Дрейфъс беше много малък, управляващ около $15 милиона. Джак Дрейфъс, който управляваше фонда, удвояваше резултатите на всичките си съперници.“

О‘Нийл намира тримесечните доклади на Дрейфъс, търсейки неуморно всякакви общи неща, които би могъл да приложи към собствената си методология. След като картографира повече от 100 от купените акции на Дрейфъс, О‘Нийл стига до нещо важно.

„Имаше над 100 от тези ценни книжа и когато ги погледнах като едно цяло, направих първото си истинско откритие: Не някои, не повечето, но всяка една акция е била купена, когато е достигнала нова висока цена", каза той.

Това е само началото. О‘Нийл знае, че има още тайни, които чакат да бъдат разкрити.

Търсенето продължава.

О‘Нийл премества фокуса си към най-големите победители на пазара, опитвайки се да направи връзки между характеристиките на дадени акции и изключителното им представяне. В крайна сметка изследванията му довеждат до лесен модел със седем части, чийто акроним е: CANSLIM.

„Всяка буква от това име представлява една от седемте главни характеристики на многократните печеливши акции по време на ранните им етапи на развитие, точно преди да постигнат голям напредък“, каза той.

Откритието на О‘Нийл се превръща в масивни приходи.

„През 1962-1963 г. в три изключителни сделки той успява да превърне първоначалната си инвестиция от $5000 в $200 000“, казва Швагер.

Нека погледнем известните принципи, съдържащи се в CANSLIM. Всички цитати по-долу са на О‘Нийл.

C: „Текущи печалби на акция"

„Буквата „C” означава текущи печалби на акция. В такъв случай първото ни базово правило при избор на акции е, че тримесечните печалби на акция трябва да се увеличават с поне 20% до 50% от година на година.“

A: „Годишни печалби на акция“

„В нашите проучвания среден годишен ръст на печалбата през последните пет години на неизплатените дивиденти в ранните им нововъзникващи етапи е бил 24%. В идеалния случай, всяка година приходите на акция трябва да показват увеличение спрямо печалбата от предходната година.“

N: „Нещо ново“

„Новото“ може да бъде нов продукт или услуга, промяна в индустрията или ново ръководство. В проучванията си открихме, че 95% от най-големите победители са имали нещо ново, което попада в една от тези категории.“

S: „Неизплатени дивиденти“

„95% от акциите, които се представиха най-добре в проучванията ни, имаха по-малко от $25 милиона дяла на капитализация през периода, когато са били в най-добрата си форма. Много институционални инвеститори пречат сами на себе си, като ограничават покупките си само до големи компании.“

L: „Лидер или изоставащ“

„Още едно базово правило при избора на акции е да изберете водещите акции – тези с най-високи стойности на относителна тежест, и да избягвате изоставащите. По принцип ограничавам покупките си до компании с относителна сила над 80.“

I: „Институционално спонсорство“

„Водещите акции обикновено имат институционална подкрепа. Въпреки че някакво количество институционално спонсорство е желателно, прекаленото такова не е, защото ще бъде източник на големи продажби, ако нещо се обърка с компанията или пазара като цяло.“

M: „Пазар“

„Три от четири акции ще отидат в същата посока като значително движение на средните стойности на пазара. Ето защо трябва да се научите как да интерпретирате цени и обем на дневна база и да търсите знаци, че пазарът е стигнал нова най-висока точка.“

Още по темата във

facebookСподели тази статия в:

Археолози откриха гробница на древноегипетски военачалник

Тръмп наложи първите си санкции срещу руски компании

Белият дом се унесе в мечти за Гренландия

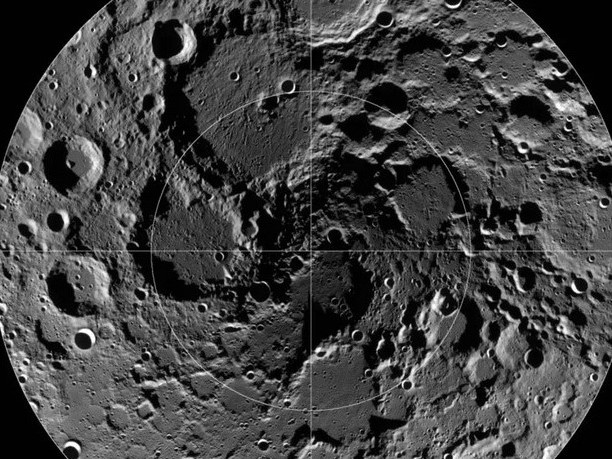

Учени: възрастта на най-големия лунен кратер е 4,5 милиарда години

Агенцията на Мъск DOGE ще бъде ликвидирана през май

Русия поддържа в чужбина „сенчеста борса“ със специални валутни курсове

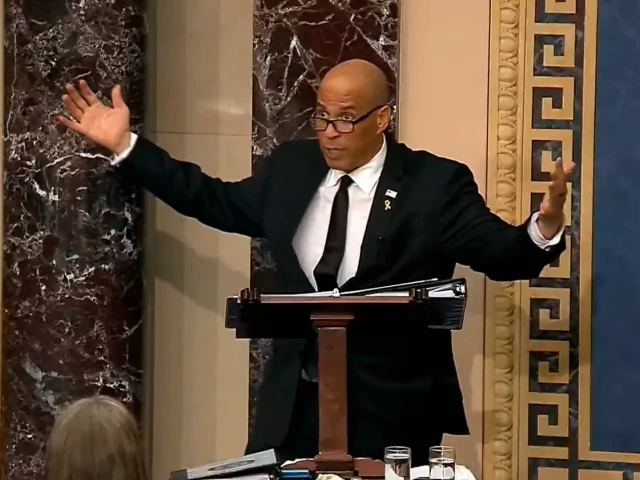

В маратонска реч сенатор демократ разгроми политиката на Тръмп

Китай пуска дроновете в бизнеса с таксита